《经济学人》报道,面对居高不下的通胀和利率,此前狂撒钱但遭受重创的风险投资巨头们,最近变得更加低调和谨慎。它们开始重新思考投资战略和方向,而其中一个“禁区”将是中国的初创企业。

风险投资机构(VC)从不以谦逊著称。但是,世界上最大的创新投资机构最近一直在用更加谦逊的语气表态。据报道,在最近给投资者的一封信中,由对冲基金转为风投的老虎环球管理基金承认,它“低估了”通货膨胀,“高估了”疫情对其投资组合中科技初创企业的推动作用。

11月,硅谷风投蓝血(形容顶级机构)企业红杉资本在其投资的FTX发生惊人的崩盘后,向其基金的投资者道歉。新加坡主权财富基金GIC首席投资官杰富瑞·雅恩苏布哈吉(Jeffrey Pichet Jaensubhakij)在1月份发表讲话时说,他对创业公司的投资“需要更清醒的考量”。

风投巨头新出现的忏悔,是在科技产业巨大崩盘的背景下出现的。集中体现科技企业市值的纳斯达克指数,在2022年下跌了三分之一,成为有记录以来最糟糕的年份之一,并被拿来与2000-2001年的互联网萧条相比较。

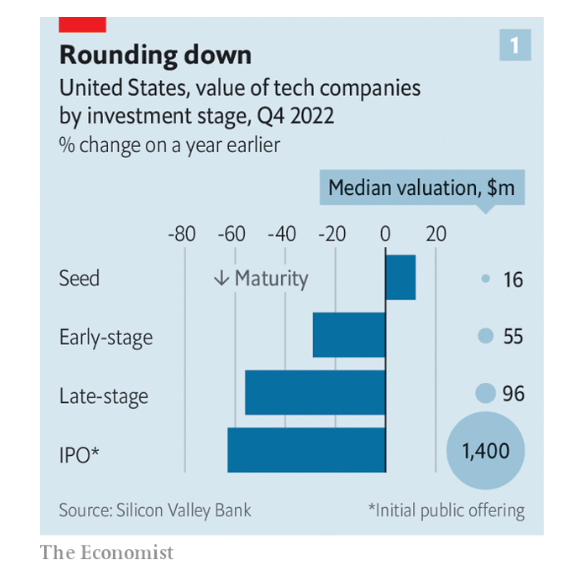

根据专注于科技产业的贷款机构硅谷银行的数据,在2021年和2022年第四季度之间,美国最近上市的科技股的平均价值下降了63%。上市公司估值的暴跌拖累了私营机构估值。在基金减记其资产,或创业公司以较低的估值筹集新资本后,较早成立的、规模较大的私营企业(行话叫“晚期”企业)估值下降了56%。

可以预见,这对投资初创企业的业务产生了寒蝉效应。通货膨胀和利率飙,升使那些承诺在遥远的未来实现利润的公司在当下看起来没有什么吸引力。FTX这样的丑闻更加雪上加霜。

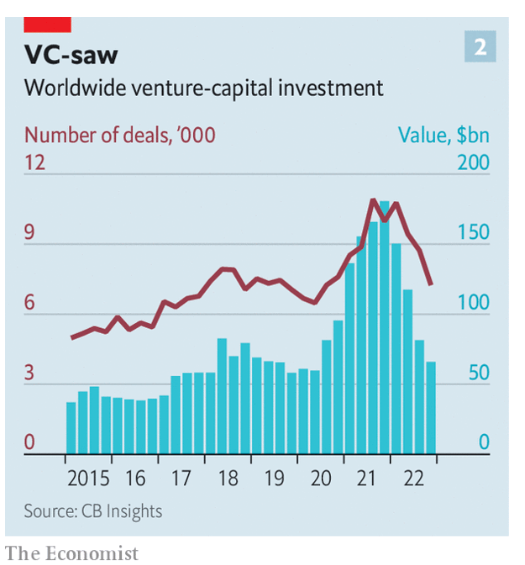

根据数据提供商 CB Insights的计算,在经历了长达十年的牛市之后,2022年全球流向初创企业的资金量下降了三分之一。在2022年的最后三个月,它下降到660亿美元,比一年前减少了三分之二;初创企业融资超过1亿美元的巨额融资轮的数量下降了71%。独角兽公司,即估值超过10亿美元的私营公司,变得更加稀有:新晋独角兽公司的数量减少了86%。

这种动荡正迫使最大的风险投资机构(被称为“风头鲸鱼”)改变他们的战略。对硅谷来说,这预示着风险资本主义将回归到已被遗忘的风格,其中豪掷千金的富豪游客越来越少,而硅谷的中坚力量则将更多地押注于年轻公司。

误入歧途的资本

为了弄清风投财富逆转的规模,要考虑其早期红利。2012年至2021年期间,全球年度投资增长了约9倍,达到6380亿美元。传统的风投公司面临着来自硅谷以外的新型投资者的竞争。这些投资者包括对冲基金、跨国公司的风险投资部门(例如壳牌和三星),以及世界主权财富基金,其中一些开始直接投资于初创企业。

交易变得狂热。2021年,老虎环球几乎每天都有一笔新交易。红杉资本的老板鲁洛夫·博塔(Roelof Botha)说,整个VC领域的活动“有点不正常”、“但很合理”,因为低利率意味着资金实际上是免费的。而且“就算你不这样做,你的竞争对手也会这样做”。

繁荣时期的理性现在看起来有些疯狂。经济下滑使风投基金的主要资本来源有限合伙人(LP)受到惊吓。这个群体包括家族办公室、大学捐赠基金、工业公司和养老基金等,他们变得越来越紧张。

现在它们更加紧张:目前的投资回报率较低,使得LP重新部署的资金在减少,而股票市场的崩盘使得他们中将资金过度分配到私人公司,这些公司的估值需要更长的时间来调整,因此一些LPS的投资组合份额突然超过了他们的配额。

数据公司Preqin发现,在2022年最后一个季度,流入风投基金的新资金降至210亿美元,是2015年以来的最低水平。

新的风投资金越来越多地流向巨额基金。研究公司PitchBook的数据显示,在美国,2022年价值超过10亿美元的基金,占所有基金的57%,高于2018年的20%。这些规模庞大的资本池背后的风投鲸鱼如何适应寒冬,这将决定行业在未来几年的形态。

风投鲸鱼下分三大类,每种都有大名鼎鼎的投资者。他们资助的初创企业有新成立的、需要“种子”资金的,也有成立时间稍长的、寻求快速发展的后期公司。

首先是传统的硅谷精英成员,如红杉和安德里森·霍罗威茨(Andreessen Horowitz)。第二组包括私人企业,如老虎全球和它在纽约的对冲基金对手Coatue,以及软银这个狂热的日本投资机构。

然后是主权财富基金,如新加坡的GIC和淡马锡,沙特阿拉伯的公共投资基金(PIF)和阿拉伯联合酋长国的穆巴达拉(Mubadala)。除了直接投资外,这些实体也是其他风投基金的借贷方。例如,PIF是软银愿景基金的一个大型支持者。

仅在2021年,这九家机构就向初创企业投入了超过2000亿美元的资金,约占全球总额的三分之一(不包括国家基金作为LP的间接投资)。这九家机构都在去年的崩盘中受到了严重的损害。

据报道,红杉的交叉基金同时投资于上市公司和私营企业,在2022年损失了其价值的五分之二。淡马锡在美国交易所的上市持股量,也缩减了差不多比例。

软银的巨型愿景基金总共筹集了约1500亿美元,损失了600多亿美元,抵消了之前的收益。作为情况糟糕的一个标志,软银向来滔滔不绝的老板孙正义,在2月7日的最新财报电话会议上缺席。

据报道,老虎全球的旗舰对冲基金损失了一半以上的价值,并将其私人投资减记了约四分之一,蒸发了420亿美元的价值,导致一位风投大佬猜测,此对冲基金可能将自己变成一个家族办公室。

这三个群体都对投资悬崖勒马,但每个群体都以不同的方式应对经济衰退,部分原因是经济下滑对他们的影响程度不同。

行业外的私营企业受到的打击最严重。从2021年下半年到2022年同期,我们收集的样本中的三家风投种,对初创企业的投资总量下降了76%。老虎全球已将其最新基金的目标,从60亿美元降至50亿美元;其前一个基金筹集了130亿美元。

10月,Coatue的老板菲利普·拉丰(Phillipe Laffont)表示,此对冲基金持有的资产70-80%为现金。公司还为其“战术解决方案基金“筹集了20亿美元,旨在为成熟的初创企业提供获得贷款和其他资源的机会,作为在市场低迷时期以较低估值筹集资金的替代方案。

软银已经完全停止了对新初创企业的投资。愿景基金的合伙人丽迪雅·杰特(Lydia Jett)说,在2022年下半年,它的大部分资金都流向了表现良好的投资组合公司。

另外两个类别的风投也在降低投资,但进程没有那么剧烈。根据PitchBook的数据,在2022年下半年,红杉和安德里森·霍罗威茨达成的交易数量总共下降了47%。在我们的样本中,四个主权基金的直接投资在同一时期放缓了31%,这无疑要归功于其政府的雄厚财力和较长的投资期限。

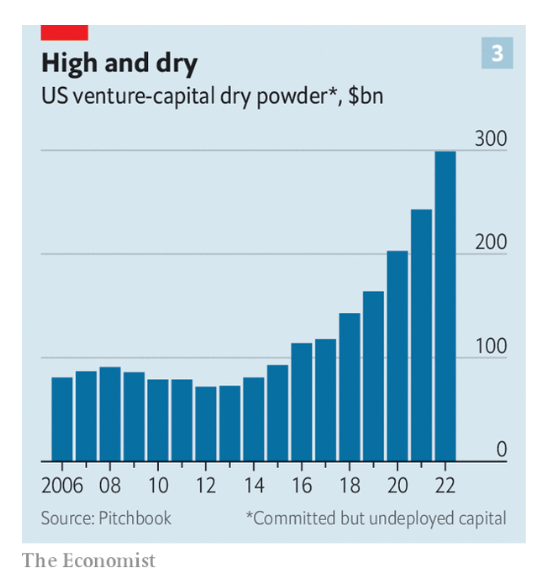

综上所述,风险资本放缓的投资步伐给他们留下了创纪录的资金数量,这些资金是LP已经承诺提供的,但还没有投入使用。去年,仅在美国,这种“干粉”(dry powder,即尚未使用且可随时用于投资的资金总额)就接近3000亿美元。

根据PitchBook的数据,五家私营风投巨鲸,共拥有500亿美元左右的资金;主权投资者对他们的数字讳莫如深,但总的来说,可能是一个类似的数量级。其中一些资金可能要等很久才能部署(如果真的存在的话)。

但有些资金会找到感激的接受者。这些接受者是谁,也取决于你关注的是哪一群鲸鱼。

传统的风投机构和对冲基金正专注于年轻的“早期”公司。部分原因是公共市场的波动导致对更成熟的公司进行估值变得更加困难,这些成熟公司希望在不久的将来上市。

博塔说,与2021年相比,红杉在2022年与最年轻的公司进行的“种子”交易量翻了一番。今年1月,公司推出了其第五个种子基金,价值1.95亿美元。

去年4月,安德里森·霍罗威茨推出了一个“加速器”计划,以培养初创企业。根据PitchBook的数据,2022年老虎全球支持的创业公司中,约有一半估值5000万美元或以下,而2021年只有五分之一。

处于早期投资阶段的公司,不太可能是风投现金的唯一接受者。基金管理集团普徕仕的私募股权主管大卫·迪皮耶罗(David DiPietro)认为,销售“必备”产品(如网络安全服务)或削减成本工具(如预算编制软件)的初创企业,应该会有好的发展。

私人证券市场Forge的首席执行官凯利·罗德里克斯(Kelly Rodriques)预计,资金将继续流向管理良好、资产负债表强劲的企业。拥有热门新技术的公司也有可能吸引投资,如人工智能聊天机器人和其他形式的“生成式AI”技术,如果这些技术已经在实践中发挥作用并支撑着可行的商业模式,可能更具吸引力。

另一类可能获得青睐的初创企业,涉及政府认为具有战略意义的行业。在美国,这意味着气候友好型技术和先进的制造业,这些领域也获得了大规模补贴和政府合约。

例如,在2022年下半年,所有鲸鱼风投的交易中,约有8%的公司从事应对气候变化的技术,比2021年同期的2%有所增加。去年,安德里森·霍罗威茨推出了一个“美国活力”(American Dynamism)基金,部分投资于依赖政府采购的公司,如国防技术创业公司安杜里尔(Anduril)。

主权财富基金很可能正在关注其他领域。种子交易对他们来说规模太小了:典型的投资早期美国公司估值约为5000万美元,而在2021年,主权基金支持的初创企业的估值中值高达6.5亿美元。它们对于“必备”初创企业的定义是有些不同的,与其说是由市场或其他国家的战略需要决定的,不如说是由他们自己政府的国家建设计划决定的。

2月16日,PIF表示它将入股英雄体育(VSPO)这个中国的电竞游戏锦标赛承办平台。这是沙特王储穆罕默德·本·萨勒曼制定的计划的一部分,到2030年将在电竞领域投资380亿美元,让沙特阿拉伯成为游戏者的圣地。

淡马锡大量投资于提高粮食产量的技术开发公司。去年,它支持了Upside Foods(一家销售实验室培育的肉类的初创公司)和InnovaFeed(一家基于昆虫的蛋白质制造商)。这是因为新加坡的目标是,到2030年,当地生产的食物占城市国家营养需求的30%,而在2020年,这一比例约为10%。

淡马锡首席投资官罗锡德(Rohit Sipahimalani)认为,在政府对战略科技的支持下,未来几年他的重点将转向“突破性创新而不是增量创新”。

然而,有一组公司可能会看到风投鲸鱼减少投资:中国的公司。政府两年来对消费技术的严厉镇压可能会有所缓解,但风投巨头们对这个直到最近还是世界上最热门的创业场之一的地方仍然保持警惕。

大型风险基金的一位高管说,过去,在中国的外国投资者知道政府会尊重他们的资本。现在,他叹了口气,感觉政府“从我们脚下抽走了地毯”(比喻不再提供支持)。

老虎全球表示,在中国进行新投资面临“高标准”。据报道,GIC已经缩减了以中国为重点的私人基金投资。淡马锡罗锡德对外宣传,他正试图避免投资“处于中美紧张关系中的交叉地带”。

据报道,红杉要求外部专家对其中国分部对量子计算和半导体这两个有争议的领域进行的新投资进行筛选。总的来说,风投鲸鱼对中国初创企业的交易数量,从2021年占总数的22%下降到2022年的16%。

在互联网泡沫之后,风投曾经需要近20年才恢复到以前的高峰。今天的科技行业更加成熟,初创企业的资产负债表更加强劲。根据硅谷银行的数据,它们的估值峰值与销售额的比例,低于2000-2001年间的数值。

这一次,风投巨鲸不太可能需要20年的时间来抚平它们的伤口。但这一经历,将对他们支持的企业类型产生持久影响。